Опубликованный 14 февраля 2025 года документ Deutsche Bank Research «Позиции инвесторов и коррекция стратегии 2025» указывает на парадоксальное сочетание рекордных рыночных уровней и растущего пессимизма среди инвесторов. Основные выводы можно сгруппировать по трём направлениям: сдвиги в региональных предпочтениях, секторальная перебалансировка и роль систематических стратегий.

1. Европа: новый магнит для капитала

Приток средств в европейские акции достиг двухлетнего максимума (около 2,5 млрд $ за неделю), резко контрастируя со сдержанными потоками в других регионах. Возможные причины:

- Относительная недооценка европейских активов по сравнению с «перегретым» рынком США, особенно в секторе технологий.

- Ожидания восстановления экономики ЕС, подкреплённые действиями регуляторов или улучшением макроэкономических показателей.

- Диверсификация рисков: инвесторы сокращают позиции в США (из-за волатильности и переоценённости) и переключаются на Европу как на «тихую гавань».

Однако авторы задаются вопросом, не станет ли данный всплеск временным: в прошлом краткосрочные притоки часто не закреплялись из-за структурных проблем региона (замедленный рост, политическая нестабильность).

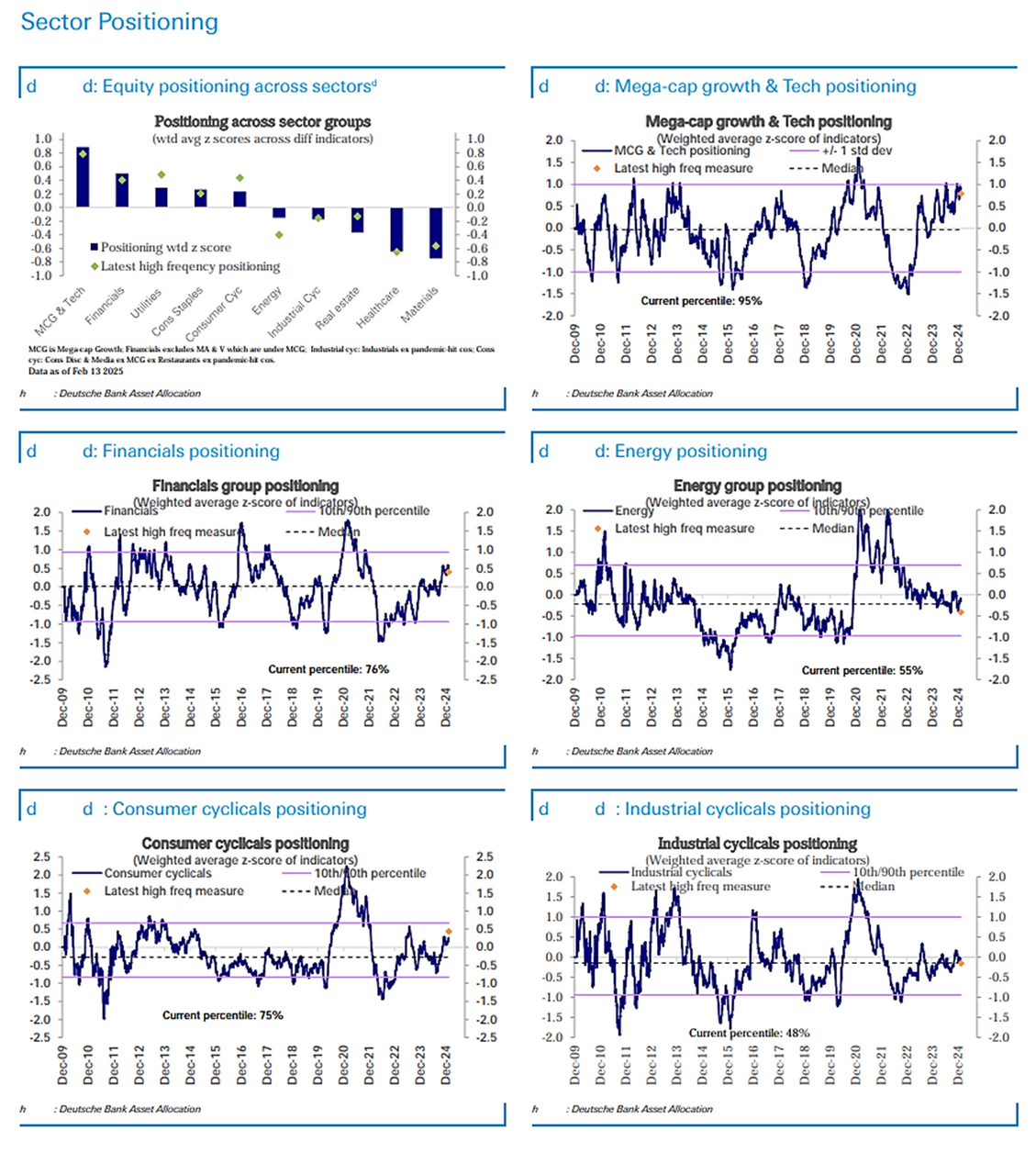

2. Секторальные противоречия: технологии vs. защитные активы

- Технологический сектор и компании с высокой капитализацией по-прежнему имеют повышенное позиционирование (около 93-го процентиля), но при этом зафиксирован отток средств (–4,1 млрд $ за неделю). Инвесторы признают долгосрочный потенциал, но предпочитают зафиксировать прибыль на фоне волатильности и макрорисков.

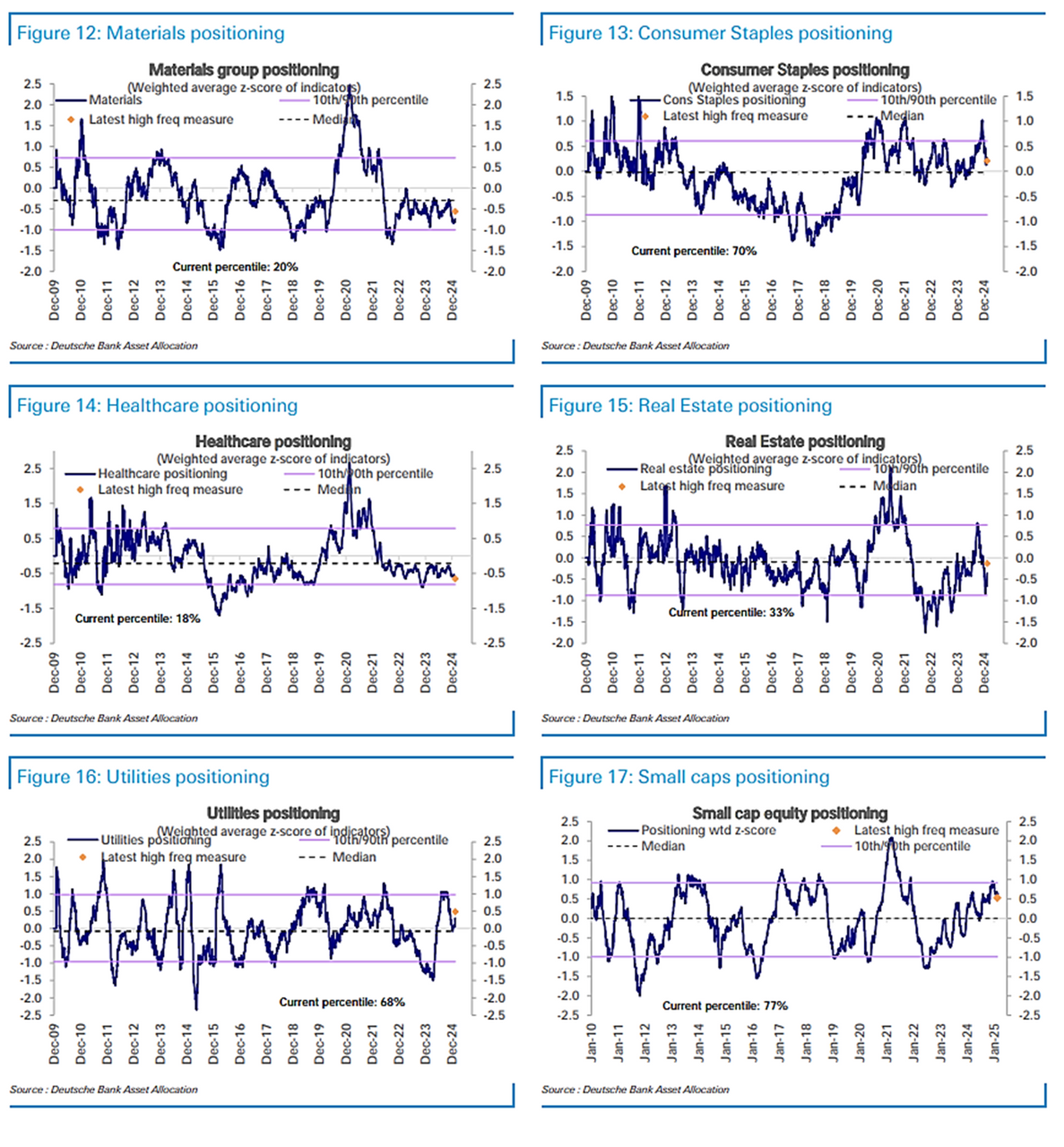

- Циклические сектора (промышленность, энергетика) находятся близко к нейтральным уровням, отражая опасения по поводу замедления глобального роста.

- Защитные активы (коммунальные услуги, товары повседневного спроса) постепенно набирают вес, что указывает на возрастание осторожных стратегий.

Интересно, что золото также сохраняет повышенные позиции (по сути, выступая как хедж от геополитических и инфляционных рисков), хотя рынки в целом демонстрируют относительную стабильность.

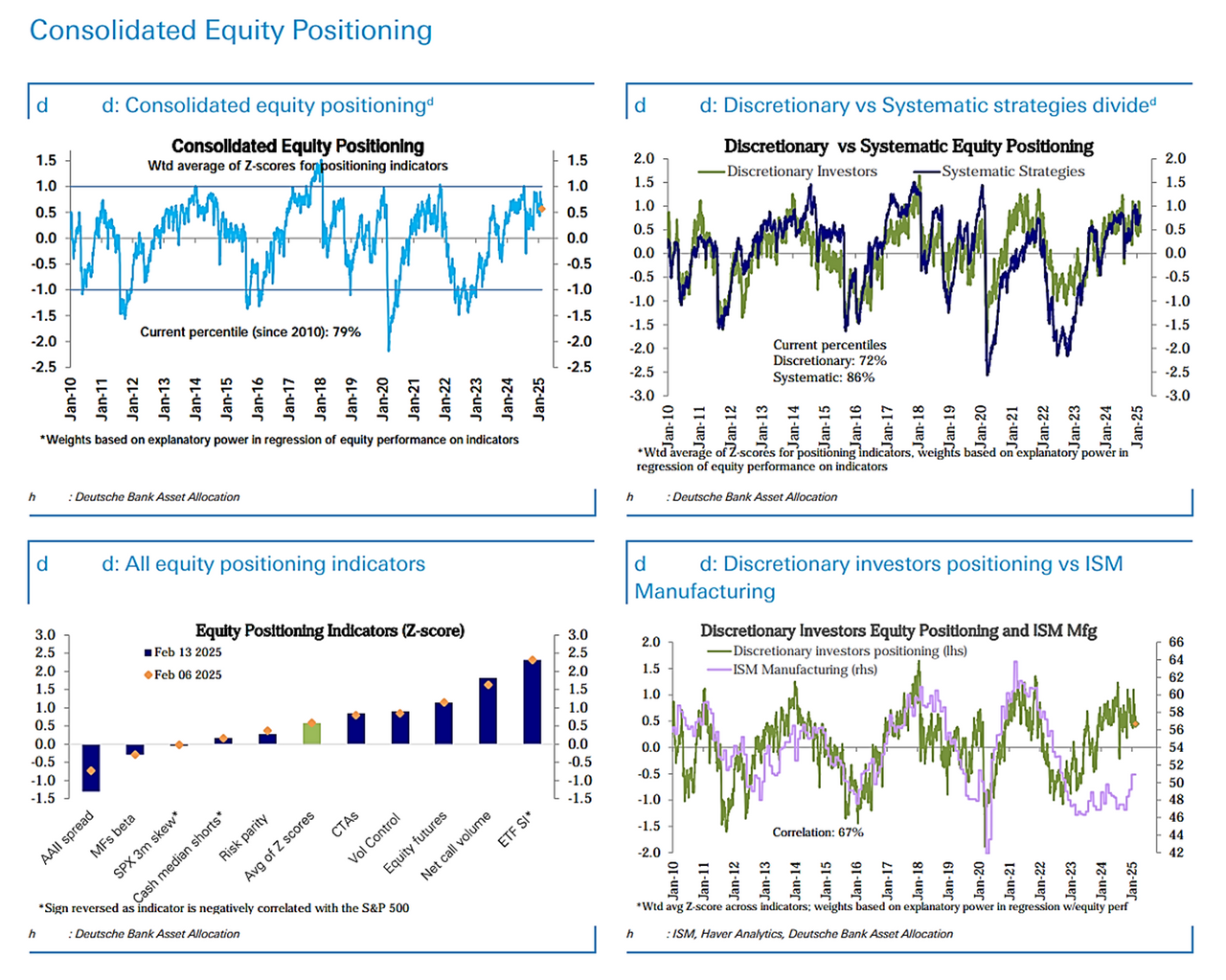

3. Доминирование систематических стратегий и парадокс настроений

- Систематические стратегии (CTA, фонды, торгующие по волатильности) доминируют в позиционировании (86-й процентиль). Алгоритмы быстро реагируют на краткосрочные сигналы, что может усиливать рыночную волатильность.

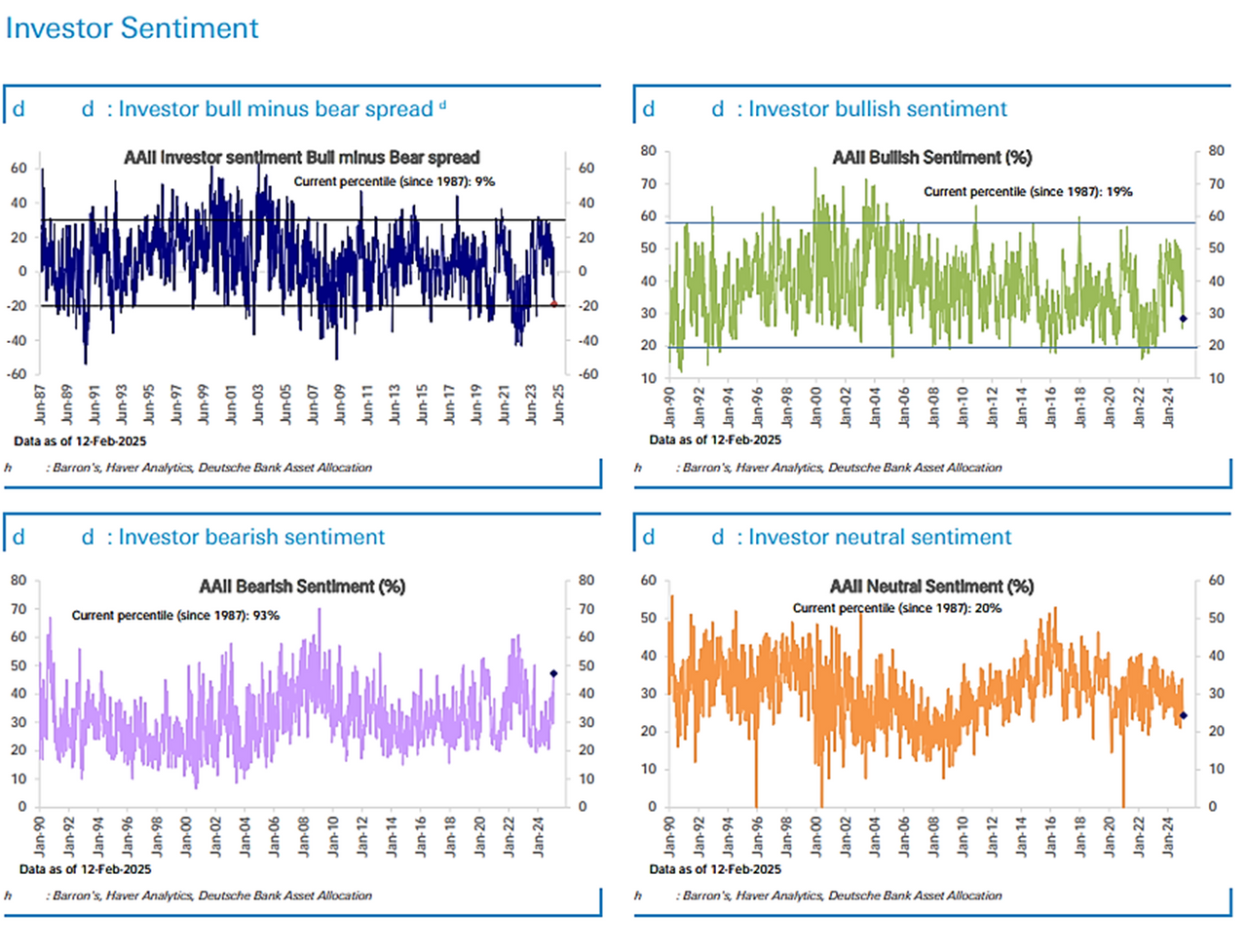

- Дискреционные (диспозиционные) инвесторы снизили активность (72-й процентиль), на фоне неопределённости. Их пессимизм выражен в рекордных уровнях «медвежьего» настроения (93-й процентиль) при нейтральных рыночных условиях.

Данный диссонанс — то есть рекордные максимумы индексов и пессимизм инвесторов — напоминает ситуацию 2021–2022 годов, когда «иррациональная устойчивость» в итоге обернулась резкой коррекцией. Рынок может балансировать на грани, ожидая триггеров (изменений в монетарной политике или геополитических шоков).

Заключение: хрупкое равновесие

Текущая ситуация напоминает «тихий шторм»: формальные показатели стабильны, но под поверхностью накапливаются риски. Европа воспринимается как локомотив краткосрочных ожиданий, технологический сектор становится зоной фиксации прибыли, а систематические стратегии добавляют волатильности. Ключевой вопрос: поддержат ли фундаментальные факторы (корпоративные отчёты, макроданные) нынешние рыночные уровни или грядёт коррекция? Ответ может проясниться в ближайшие кварталы, когда станут более очевидны тенденции инфляции и реакции центральных банков. На данный момент инвесторам рекомендуется готовиться к повышенной турбулентности и пересматривать портфели в сторону баланса между ростовыми и защитными активами.

Расписание текущих мероприятий на странице образовательного портала «ФИНАМ» и новые анонсы на нашем telegram-канале.