Психологический фон рынков – самый благоприятный для применения инструментов поведенческих финансов. Большинство клиентов брокерских компаний нервничают и хотят уже остаться в сторонке. S&P падает третий день подряд с коррекцией более 2%. Самое длительное наблюдение инверсии кривой доходности, когда-либо отмеченное на глобальных финансовых рынках. Наблюдается самая длительная пауза между последним повышением ставки и ожиданием её снижения.

Тем не менее, рынки держатся, хотя и нервно. В течение 2023 года все ждали выхода плохих макроэкономических данных, но этого не случилось. Хотя это не значит, что такого не случиться, но все торговые стратегии основываются на стратегии моментума. Как гласит теория поведенческих финансов, стратегия моментума наиболее часто оказывается так же эффективна, как и стратегии, основанные на поведенческих моделях оценки активов. Аппетит к риску продолжает подталкивать инвесторов к покупке акций техкомпаний. Рынок оказывается гораздо крепче, чем думали многие аналитики.

Главный вопрос, который в настоящий момент решают аналитики финансовых рынков: находимся ли мы сейчас в заключительной стадии цикла, перед его завершением, или мы в середине цикла, где экономика еще продолжает расти. Некоторым кажется, что ощущаемая сейчас нервозность рынков отражает именно эйфорию заключительной стадии рынков.

Аналитики продолжают считать, что преждевременно говорить о понижении ставки ФРС, пока не будет четких сигналов по снижению инфляции.

Многие на финансовом рынке считают, что в целом все хорошо. Есть, конечно, проблемы в некоторых сегментах (долги региональных банков, частный долг), но это не мешает сделать вывод о том, что экономика здорова, существует хороший рост.

По мнению аналитиков, производительность экономики такая большая, что нынешняя инфляция будет безболезненно преодолена.

Перед проведением на этой неделе заседания Банка России по ключевой ставке был проведен опрос финансистов относительно нового уровня ставки:

В условиях отсутствия популяризации эконометрических моделей по планированию существенных показателей финансовой системы, финансистам приходится более полагаться на случайное угадывание цифр. Такое угадывание опрошенных на первых двух неделях российских молодых финансистов показало, что большинство из них не ждет повышения. Ожидаемое повышение не превышает 0,25%.

Проведённый до 17.03.2024 года замер ожиданий по валютному курсу показывает такую картину:

В этом опросе более проявляется нервозность: большинство финансистов ожидают увеличения курса доллара США к рублю до уровня 99,33 руб./долл. США, при среднем ожидаемом курсе 96,8 руб./долл. США.

Избыток инвестиционных денег на руках населения побуждает многих проявлять повышенную озабоченность этим фактом и желание заработать.

Как это уже было проанализировано в прошлом обзоре, делающие «холодный звонок» «менеджеры финансовых компаний» используют у потенциального клиента фрейминг и эвристику самоуверенности, доступности.

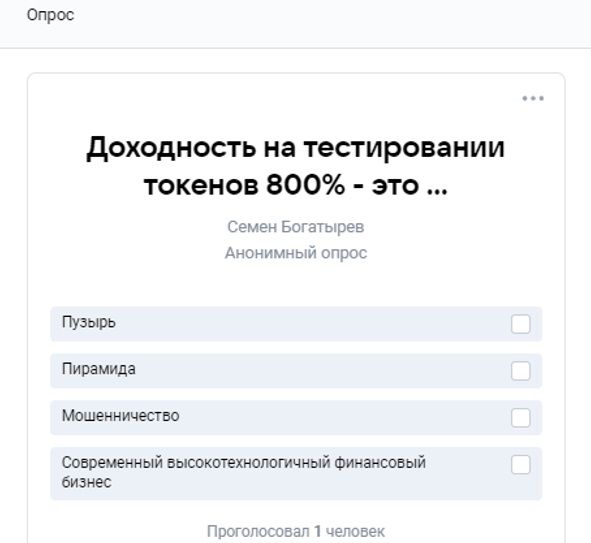

В данном случае мы решили проанализировать объект предлагаемых инвестиций:

Если абстрагироваться от эмоций жертвы рекламы доходности финансовых инструментов в размере 800% годовых (sic!), мы имеем дело с пузырем на рынке (если, конечно, при личной встрече с промоутером удастся доказать, что по их бухгалтерии прошла именно такая доходность).

В данном случае мы ставим диагноз ситуации с точки зрения поведенческих финансов.

Измерение психологического фона российского финансового рынка в первой половине марта

Значения психофинансового индекса первой половины марта следующие:

По сравнению с предыдущим периодом индекс переместился в зону отрицательных значений. Хотя, наступление весны толкнуло существенную расчетную часть индекса – опросы в социальных сетях – вверх.

Иллюстрации применения теории корпоративных и поведенческих финансов на финансовых рынках в марте

На прошлой неделе финансовые рынки предоставили иллюстрацию применения теории корпоративных финансов в виде кейса покупки компанией Apple канадского ИИ-стартапа.

Как известно из теории оценки компаний, при сделках M&A при объявлении покупки цена акции поглощающей компании обычно падает, а компании – цели – расчет. Что мы и видим на примере кейса.

Аналогичный кейс представил и российский рынок M&A сделок. Акции Росбанка взлетели на 20% на фоне возможного слияния с Tинькофф-банком, а акции Тинькофф-банка – рухнули.

Стоимостной анализ показывает, что стоимость компании-цели при этом завышается необоснованно, выше рыночной стоимости. Также и стоимость поглощающей компании недооценивается гораздо ниже текущей рыночной стоимости и уж тем более ниже её стоимости после объединения, когда синергетический эффект слияния начнет действовать.

Объяснение этого факта – в поведенческих финансах. У инвесторов работает теория перспектив: успеть купить актив с ограниченным предложением.

Научные события в сфере поведенческих исследований в области экономики и финансов

На регулярных научных семинарах по поведенческим финансам и поведенческой экономике университета «Дубна» в начале марта доцентом, кандидатом экономических наук Артемом Михайловичем Шапошниковым был представлен интересный научный доклад по новым прорывным исследованиям в области поведенческих финансов.

Семинары готовит и ведет доктор экономических наук, профессор Ян Вячеславович Шокин, выдающийся российский ученый экономист, создатель теории влияния поведенческих паттернов на оценку благ. Автор многочисленных моделей машинного обучения и методики адаптивного управления социально-экономическими системами с применением нейропроцессорных технологий адаптивных систем управления применительно к социально-экономическим системам.