В начале года психофинансовый индекс (FinPsy, методика расчета подробно раскрыта в материале «Что такое психофинансовый индекс и как он работает») устойчиво стабилизировался на значениях чуть выше 0. Это означает превалирование положительных настроений рядом с нейтральной отметкой. Наиболее иллюстративно описание эмоционального фона российского финансового рынка видно в ретроспективе двух лет:

Вторая половина февраля предоставила много кейсов аномального поведения финансовых рынков, для объяснения которых применялся инструментарий поведенческих финансов.

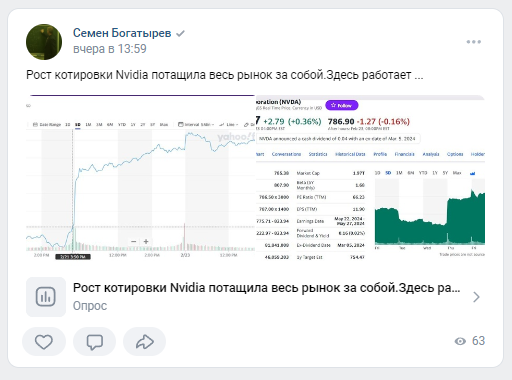

22 февраля на фоне хорошей отчетности по прибыли происходит взлет котировки акции Nvidia:

Прирост котировки не соответствовал приросту рыночной стоимости, обусловленной возросшей прибылью. Так что сам взлет котировки можно диагностировать как аномальный. Но аномальное поведение инвесторов на рынке состояло не только в этом:

Рост котировки лидера техкомпаний потянул вверх целый сегмент рынка. Здесь работает эвристика репрезентативности: сильное впечатление от объекта заставляет приписывать ему качества всего множества, которому он принадлежит, в то время как эти качества ему не подходят.

Более того, в конце недели аналитики уже утверждали, что именно Nvidia оказала влияние на рост всего индекса S&P:

Здесь работает эвристика доступности: сильное впечатление от стороннего события оказывает такое влияние на лиц, принимающих инвестиционное решение, что они неправильно определяют вероятность событий, не связанных с событием, впечатливших их.

Предпоследняя неделя февраля предоставила еще одну иллюстрацию действия проклятия победителя. Акции «Кристалла» после IPO рухнули на почти 20%. Открытая еще в семидесятые годы двадцатого века психологическая концепция «Проклятие победителя» действует в 70% аналогичных случаев: жажда погони за ограниченным активом на торгах (которыми по сути являются IPO) приводит к тому, что участники торгов значительно переплачивают за актив. В случае с «Кристаллом» переплата оказалась достаточно существенной.

Среди аналитиков в феврале разгорелась дискуссия о том, насколько отечественный индекс отражает действительное состояние рынка. Сама постановка вопроса и возникновение дискуссии основывается на психологическом факторе:

Здесь работает эвристика репрезентативности: психологические ощущения не должны искажать математические инструменты анализа рынков, приписываемые индексу качества на основании субъективных ощущений аналитиков – способ искажения нормативных инструментов.

Другая красноречивая иллюстрация иррационального поведения отечественных инвесторов на финансовых рынках в феврале – сильный рост котировки акции Мосбиржи. Весь казус такой бурной положительной реакции рынка на хорошую отчетность биржи в том, что совсем недавно другая отечественная биржа столкнулась с огромными санкционными проблемами. А шанс получить такие же проблемы для другой ведущей биржи страны никуда не исчез. Тем не менее, инвесторы игнорируют это, стараясь поскорее забыть только что пережитый отрицательный опыт:

Это классический случай действия психологической концепции «Когнитивный диссонанс».

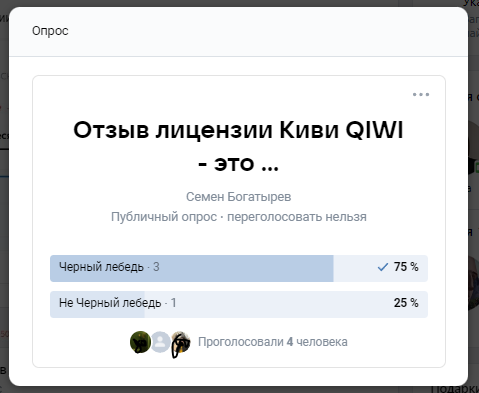

Наибольшее потрясение на финансовом рынке произвел отзыв лицензии «Киви банка». По мнению многих респондентов проведённого опроса – это Черный лебедь.

Зарубежные аналитики продолжают обсуждать бум акций техкомпаний, последовавший за взлетом акций Nvidia, и сравнивают его с бумом доткомов на стыке 20 и 21 веков.

Как и в предыдущем кейсе, здесь работает эвристика доступности: избыточное внимание к технологиям искусственного интеллекта в технологических процессах компаний повышает значимость и мешает правильно определить вероятность популярности акций на финансовом рынке, происходит смешение разных сфер деятельности.

В целом зарубежные аналитики отмечают аномальное поведение зарубежных финансовых рынков. На новых аномальных рынках действуют новые законы поведения. Рынки больше не реагируют на высокие ставки: драйвер рынков — отчетность с высокой прибылью.