Расчет психофинансового индекса в конце первой недели апреля:

Финансовые события разворачиваются на следующем фоне

На неделе свершилось важное событие – выступление главы ФРС. По его итогам аналитики заключили, что ставка будет понижаться, но не 6, а 3 раза. ФРС прогнулась под рынки.

ФРС будет вынуждена снижать ставки, и наибольшее снижение будет в сентябре. Интерпретация движения бондов и комодов по отношению к эквити: новая среда совершенна другая и мы работаем сейчас в другом режиме. Из-за этой новой обстановки, даже когда ФРС снизит ставку, долгосрочные ставки не упадут, а будут оставаться стабильно высокими. Пока десятилетние ставки не достигнут 5% на рынке акций будет ралли. Аналитики озабочены риском. Хотя некоторые ожидают существенных изменений при происходящей сейчас, в том числе с применением ИИ, реконструкции добывающей инфраструктуры, выделаются совсем другие существенные влияющие на стоимость факторы: демография, модели потребления в развитых экономиках, появление новых организаций, перекройка геополитической карты миры, транзит к новой энергетической системе и перестройка финансовой системы. Как видно, ИИ не занимает здесь отдельного места. Бывшая глава ФРС Джанет Йелен провозгласила в Китае удесятерение усилий по сотрудничеству, но это нереалистично, и официальные лица скрывают правду здесь. И инвесторы, и компании готовятся к тому, что финансово-экономический мир дефрагментируется. В результате дефрагментации на перспективе 10 лет (sic) компании малой капитализации становятся привлекательный объектом для инвестиций.

Основные загадки текущего момента: объяснить взаимосвязь эквити и бондов. Основной момент – как так случилось, что высокая ставка по бондам служит драйвером рынка акций? По теории стоимостной оценки, это должно было разрушить стоимость эквити, стоимость собственного капитала. Сейчас все решают загадку, на каком же уровне ставки бондов у акций начнутся проблемы? Высокая ставка перестала быть угрозой, но до какого предела? Наверное, 6%. Придем ли мы к новой реальности из недавнего прошлого с нулевыми ставками? Для этого многое придется переработать. ЕЦБ может позволить себе сокращать ставки более агрессивно, чем ФРС. Вопрос – может ли ЕЦБ идти дальше, чем ФРС? Аналогичная ситуация была, когда ставки повышались. Главный стратег Дойче Банка утверждает, что Европа может идти дальше Америки, но только до того предела, чтобы не обогнать их сильно, чтобы они начали также сокращать.

Другой интересный событийный фон для применения инструментов поведенческих финансов был связан с публикацией данных по занятости.

Перед опубликованием данных по занятости каждый из аналитиков считает, что публикация послужит обоснованием для их предположений действий ФРС по ставке: вверх или вниз. Это пример действия эвристики доступности — каждая группа неправильно оценивает вероятность, в зависимости от своих собственных когнитивных отклонений, оказывающих импрессию на них.

Тем не менее, из-за работающей сейчас на рынках парадигмы fewer for longer, реакция рынков на хороший репорт по труду такова, что оверреакция не произошла. Несмотря на превышение ожиданий рынок бондов отреагировал скромно. Но с увеличением наклона кривой доходности Goldilocks эффект был немного подорван.

Сильный спрос и сильное предложение. США – остаются экономическим исключением для всего мира. Сильный рынок труда при существующих страхах. Ответ ФРС будет с задержкой. Сигналы слабости раздаются с других сторон. Избыточные сбережения испаряются. При принятии решений ФРС сталкивается с противоречием: рынки не реагируют на ставку, но управляются предложением. И если балансы внутри Америки сходятся, то для балансировки международных балансов требуется другая тактика. Инфляцию на 2% удержать не удастся, скорее всего будет 3%.

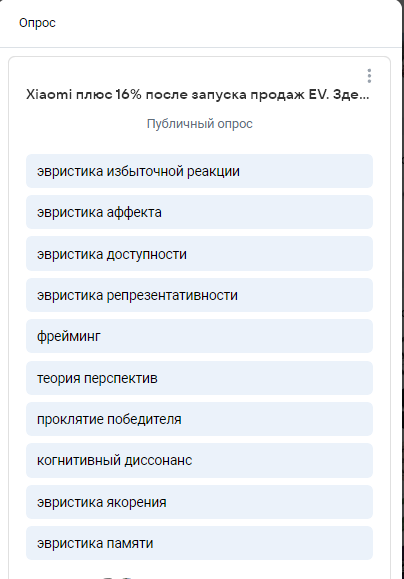

Применённые на неделе инструменты поведенческих финансов

Эвристика избыточной реакции

События вокруг Xiaomi проиллюстрировали действие эвристики избыточной реакции.

Эвристика избыточной реакции – самая популярная эвристика у инвесторов. Она сбивает оценку вероятности влияния красочных событий на фундаментальные показатели, значимые при оценке стоимости акции компании. В данном случае, запуск продаж EV не приводит к такому росту стоимости одной акции, который случился с прыжком её котировки.

Эвристика самоуверенности

Решение суда об изъятии акций у частных инвесторов с аргументами о незаконной приватизации 30-летней давности вызвало беспокойство у инвесторов о сохранности их средств на фондовой бирже.

Как известно, загадка фондовых инвестиций была одной из нескольких инвестиционных загадок при развитии в Америке теории поведенческих финансов. Её суть – почему американцы не спешили инвестировать на фондовом рынке в 70-е и 80-е годы, хотя доходность инвестиций в акции значительно превышала доходность банковских вкладов?

В России за последние 4 года мы наблюдаем фантастический приток частных инвесторов на фондовый рынок. Но насколько это безопасно? Вот как на этот вопрос отвечают самые активные инвесторы – молодые финансисты, с профильным образованием:

Количество инвесторов, оценивающих обстоятельства угрожающе, в три раза выше тех, кто не ощущает угрозу. Тем не менее, число тех, кто собирается выводить деньги, в пять раз меньше тех, кто деньги оставляет.

Это пример действия эвристики самоуверенности. Её суть – мы неправильно оцениваем вероятность преодоления неблагоприятных событий собственными силами.

Эвристика доступности

Байес на рынке бондов. Временная премия совсем исчезла. Но с ожидаемыми изменениями по инфляции она вернется. Реальная и номинальная ставка – не понятно, какой деноминатор подставлять в формулу. Ожидания по возращению временной премии на рынке бондов – это проявление эвристики доступности.

Иллюстрация финансово-экономической теории реальными кейсами с рынков

Самая интересная иллюстрация действия финансово-экономической теории на современных финансовых рынках на прошедшей неделе была предоставлена в интервью аргентинского президента, девиз которого «Мы преодолеваем последствия популизма, мы не хотим оставить после себя проблемы для наших последователей».

Нынешний аргентинский президент – вузовский профессор экономики, мыслящий в парадигме монетаризма, яростный противник решения макроэкономических проблем путем денежной эмиссии. Но это старая песня. Еще в 80-е годы проблема решалась таким же образом, пока на улицах не начались беспорядки и огромная инфляция. Сейчас там – 13% в месяц. Он старается критиковать крупного азиатского партнера, не забывая о кредитной линии в полтора десятка ярдов и крупных инвестициях в космическую отрасль страны.