В течение нескольких недель аналитики говорят о том, что рынки иррационально оптимистичны, что рынками управляют не законы экономики, а спекулянты, и что скоро будет или обвал или крупное снижение финансовых рынков.

Для ориентирования в бенчмарках в этих условиях создана теория поведенческих финансов и специальные измерители эмоций на рынках.

Психофинансовый индекс до и после 22 марта показал следующие значения:

Если сравнить его значения с предыдущими, то, во-первых, видно, что индекс даже 23 и 25 марта не опустился до уровней, которые только что наблюдались на рынке, во-вторых, на первый же рабочий день после пятницы, 22 марта, индекс полностью восстановился. Интересно, что точно таким же образом повел себя индекс Мосбиржи.

Движение этих двух графиков объединяет действие на рынках нескольких инструментов поведенческих финансов. Снижение пятницы — эвристика избыточной реакции (негативная информация закладывается по максимуму, без относительно её влияния на котировку, подтверждённое расчетом). Снижение открытия понедельника — когнитивный диссонанс (рынок уже полностью, причем избыточно скорректировал котировки, но инвесторы продолжают действовать под впечатлением ранее полученных эмоций и выработанных в связи с ними решениями, уже неприменимыми в новой ситуации). Рост вечера понедельника и вторника — теория перспектив (жажда не потерять открывшуюся возможность внезапных заработков на избыточном росте). На рисунке график индекса Мосбиржи:

Интересно посмотреть, что было с долларом в эти дни: доллар подпрыгнул всего лишь на 0,3%. Таким образом, этот инструмент в безналичной форме перестал быть индикатором настроений финансовых рынков, в то же время, наличный доллар остается хорошим стабилизаторов психофинансового индекса. И вот почему.

Замеры эмоций в соцсетях вокруг 22.03.2024 показали типичную картину для описания реакции на важные события:

Крупный провал позитивного настроения происходит на следующий после 22.03 день (основная масса респондентов проголосовала накануне) с мгновенным восстановлением уже на второй день. Исходя из того, что эта компонента входит в состав психофинансового индекса, возникает закономерный вопрос: почему психофинансовый индекс так мало просел? Ответ: наличие компоненты, состоящей из финансовых показателей, – спреда курсов наличной валюты, влияние эмоций в соцсетях сглаживается. Это происходит и в данном случае.

Применение инструментов поведенческих финансов на мартовских финансовых рынках

Общий фон международных финансовых рынков таков. Повышение инфляции не приносит выгоды бизнесу: они не могут оплачивать повысившееся проценты по кредитам. Кредит-стрессы не дают положительных результатов. Оказались ли мы в новой реальности или надо подождать корректировок 2025 года? Позволит ли инфляция увеличить наценки, чтобы выжить? Инвесторы разворачиваются в сторону бондов. Ралли акций, разогретое на техах, еще немного продолжится, но очень недолго. Отчетные прибыли подросли, подрастут еще и в 2025 году. Расширение возможностей налицо. Все шансы есть сейчас у корпоративной Америки. Американская экономика оказывается очень устойчивой. В 2024 году ожидали 6 снижений ставки. Акции смотрят на бонды, бонды — на акции. Кривая доходности улетела с 4 до 4,7 — акции не обращают внимания. Пока они не реагируют, будут ли ставки повышены еще выше?

На хайпе техакций многие начали рассуждать о влиянии AI на экономику предприятий. При этом оказывается, что увольнение сотрудников не приводит к снижению фонда оплаты труда, и соответственно нет экономии на издержках по этой статье. При этом рост рынка акций вследствие пузыря техкомпаний прекратился, Nvidia сдулась на 18%.

Аномалия последних месяцев — рост ставки с 3,5 до 4,5 на рынке бондов и при этом аномальный не реагирующий на это рост рынка акций при первом снижении ставки ФРС летом этого года.

Между ожиданиями снижения ставки и ценами на активы малой капитализации наибольшая корреляция. Все думают, что они выиграют от этого больше всего. Тенденции и мнения о текущем экономическом цикле, нашем месте в нем меняются каждый день, и каждый день меняется позиция на рынке. Ставки на двухлетки растут.

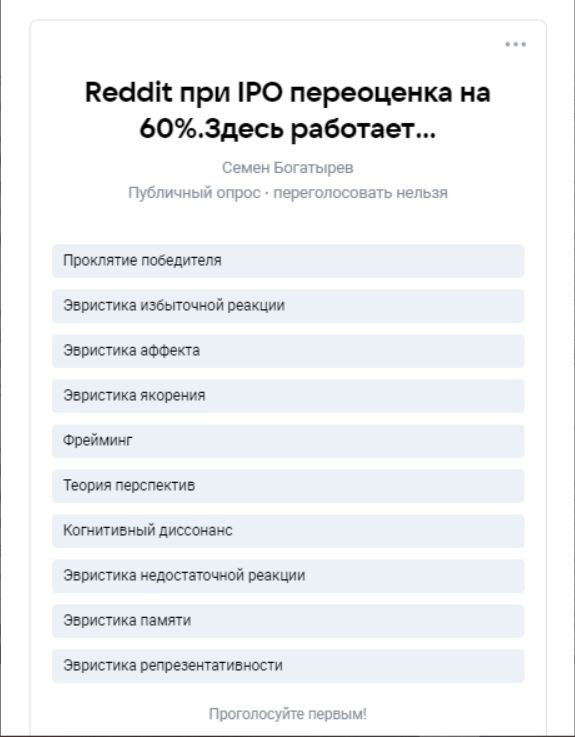

Замечательный пример по финансовой психологии во второй половине марта предоставил Reddit.

И если 21 марта сработала психологическая концепция «Проклятие победителя» (жажда не упустить лёгкий заработок хайпа).

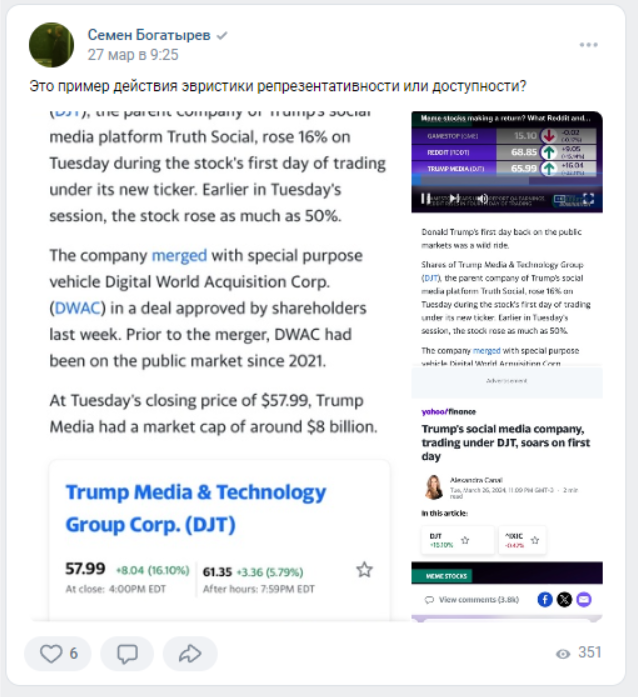

То 27 марта у инвесторов, иррационально избыточно сбрасывавших акции этой компании, уже работала эвристика репрезентативности:

Интересные с точки финансовой психологии события произошли вокруг акций «Ленты». При негативной оценке аналитиком отчетности происходит рост котировки. Разгадка – в действии эвристики доступности: инвесторы «берут» ту информацию, которая «ближе к ним лежит», неправильно оценивая вероятность негативных событий. Отчетность хуже, если её проанализировать более глубоко, но яркая позитивная весть о том, что она не плоха, не дает правильно взвесить вероятность её влияния.

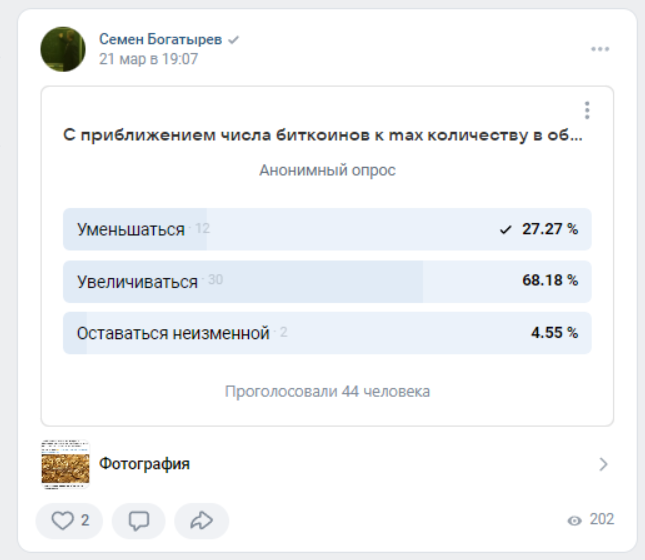

В последней декаде марта развернулась широкая дискуссия о том, куда должна идти цена биткоина при приближении их количества в максимально запрограммированному.

Вроде бы, ответ лежит на поверхности. Ещё на конференции 2017 года этому факту был дан научный ответ. Его суть: криптовалюта перестает выполнять одну из своих функций – средство платежа — и теряет свое предназначение.

Тем не менее, аналитики приводят следующие опровергающие доводы. Увеличение скорости обращения. Увеличение скорости трансакций с одной единицей позволит обслужить большее количество сделок с криптовалютой, сохранит её функционал. Ограничение остается – теперь это не количество, а скорость.

События 22 марта поставили задачу замера отношения финансистов к ситуации. Такие замеры проводятся в течение 5 лет путем проведения очень простых опросов. В частности такого:

На рисунке приведен опрос с результатом и разбивкой по полу респондентов. Как видно, женщины в 9 раз оптимистичнее мужчин.

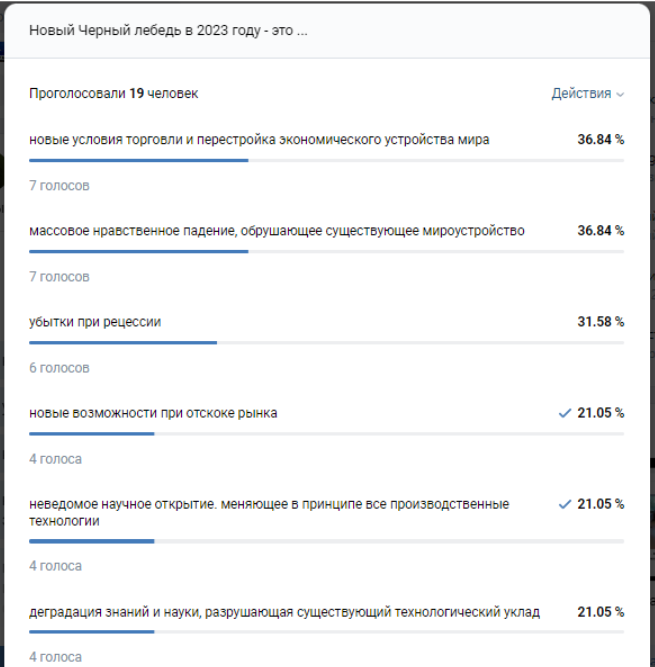

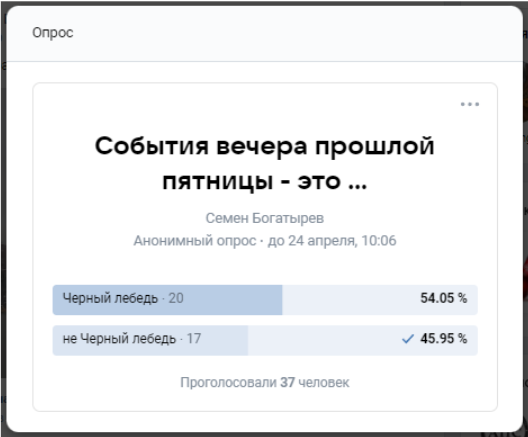

Каждое существенное событие тестируется на то, является ли оно Черным лебедем или нет. Все произошедшие в финансовой истории события за последние 5 лет были протестированы на понимание респондентами того, может ли событие являться Черным лебедем или нет.

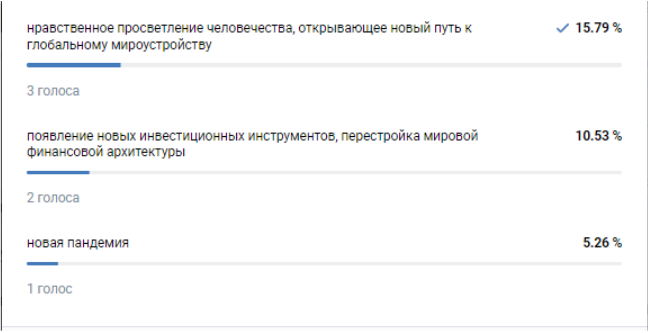

Не все понимают, что такое Черный лебедь. Чтобы прояснить смысл этого явления приводится прогноз по Черным лебедям на 2023 год:

Черного лебедя никак нельзя запланировать и предсказать. Вот как ответили респонденты на вопрос о 22 марта:

Как видно из опроса, большинство респондентов понимают, что такое Черный лебедь, поэтому голоса разделились практически поровну.

Другие примеры работы инструментов поведенческих финансов:

- Теория перспектив для объяснения нового феномена российского финансового рынка. Задействована правая нижняя часть графика функции стоимости: страх потерь делает их ещё больше. Индикатор того, что рынки не в порядке. Не все так хорошо, как кажется. Это показал и обвал рынка после заявления о французских инициативах. Рост дивидендных выплат в 2019–2023 гг. сопровождался увеличением глубины дивидендных гэпов и сроков их закрытия. Так, с 2019 г. срок закрытия дивидендного гэпа составлял в среднем около полугода. В 2021 г. примерно у трети ликвидных акций дивидендный гэп не был закрыт в течение двух лет, но в 2022 г. этот показатель существенно снизился. Царит страх потерь.

- Проклятие победителя. Подписка книги заявок на IPO «Европлана» завершилась за один день.

- Эвристика избыточной реакции сработала у инвесторов группы «Астра». Акции группы «Астра» (ASTR), создателя отечественной ОС Astra Linux, подорожали на Московской бирже на 7,51% — до 699 рублей за бумагу. Это максимальное значение с момента выхода компании на биржу в ноябре 2023 года. Рост акций замедлился до 5%, а цена скорректировалась до 683 рублей за бумагу.